Благотворительный бал MOST Charity Ball пройдет 20 декабря

Новогодний бал MOST Impact Ball пройдет 20 декабря

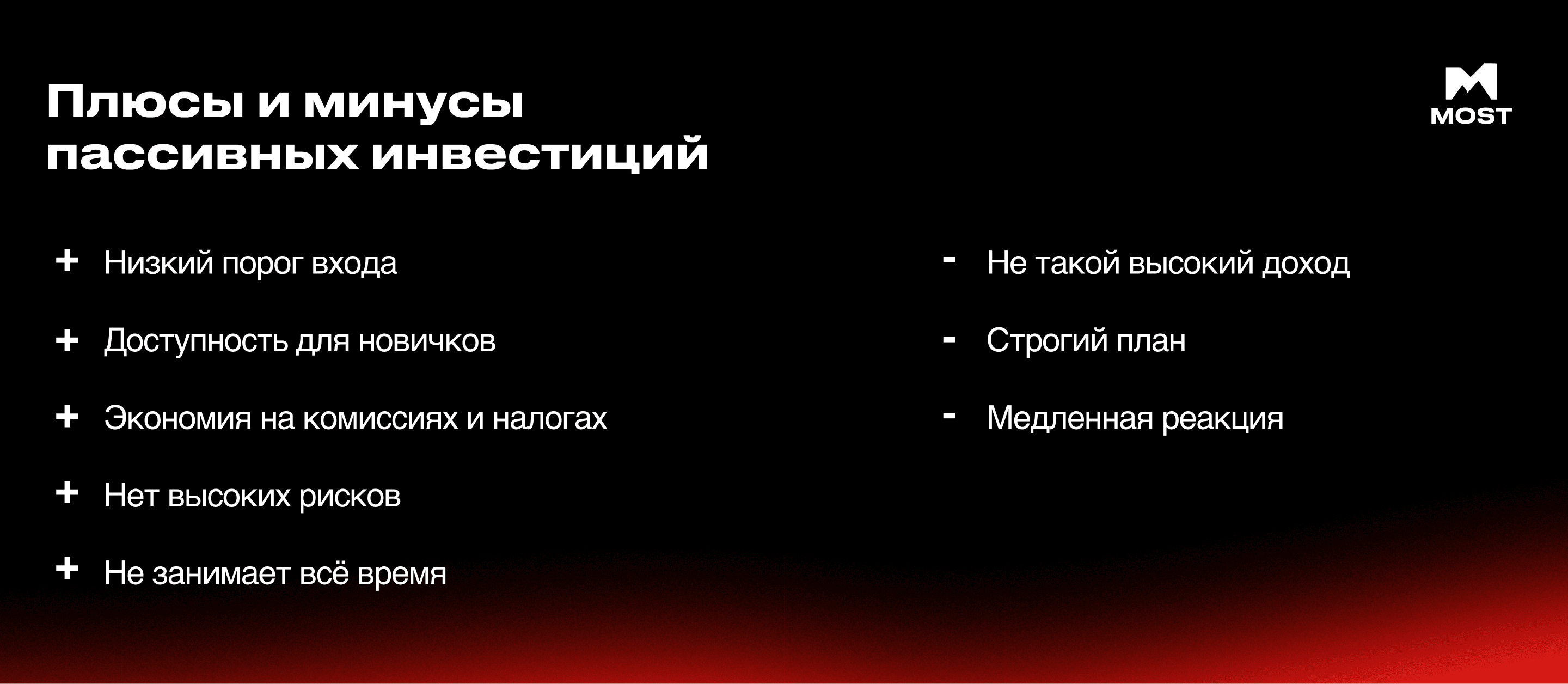

Пассивное инвестирование представляет собой долгосрочную стратегию, при которой инвестиции приобретаются и удерживаются на протяжении длительного периода. В пассивном инвестировании инвесторы предпочитают держать разнообразный портфель, рассчитывая на устойчивый рост его стоимости со временем. Такие инвестиции не требуют постоянного внимания, но приносят регулярный доход.

Одним из методов пассивного инвестирования является индексное инвестирование. Индекс отражает показатели всех компаний на рынке. В этом случае средства вкладываются в портфель, который повторяет структуру определенного рыночного индекса, включая акции, облигации или другие активы. Состояние фонда зависит напрямую от роста цен на рынке. Самому инвестору необходимо лишь выбрать индексный фонд, остальное за него сделает обслуживатель индекса. Если вы пассивный инвестор, рекомендуем рассмотреть варианты инвестирования в ETF.

Подробнее об ETF и других видах инвестиций читайте подробнее в статье “Что такое инвестиции и как правильно инвестировать: советы для новичков”.

Пассивные инвесторы тратят меньше времени и ресурсов на выбор активов, бумаг и биржевую аналитику. Вместо этого они направляют силы на создание сбалансированного и диверсифицированного портфеля.

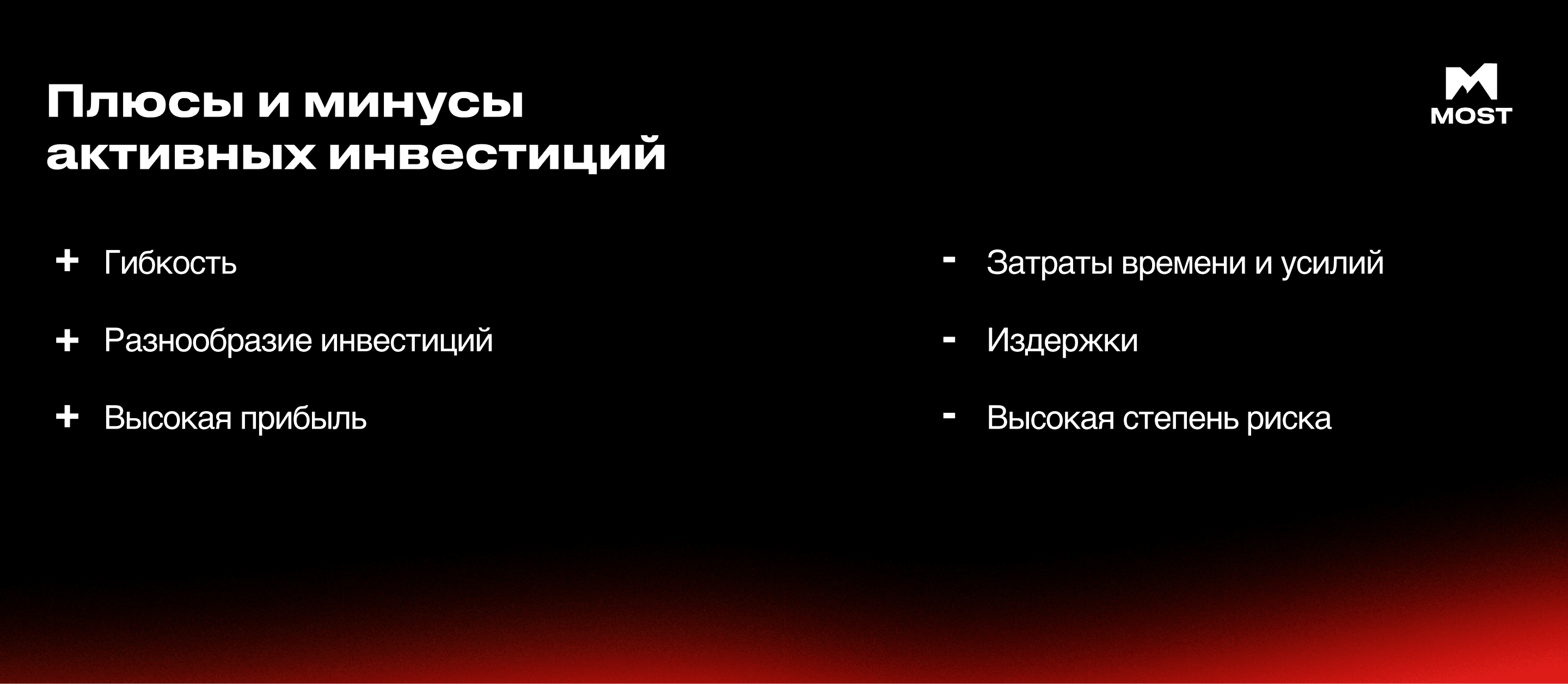

Активное инвестирование - инвестиционная стратегия с высоким уровнем риска и с потенциалом высокой прибыли. Эта стратегия противоположна пассивной, так как подходит инвесторам с толерантностью к риску и тем, кто готов уделять больше внимания и времени инвестиционному портфелю.

Для таких инвесторов есть отличный шанс вступить в эксклюзивное сообщество MOST Investor’s Club. Клуб объединяет инвесторов, предоставляя им возможность совместного финансирования, а также организует образовательные и нетворкинговые сессии, чтобы помочь начинающим инвесторам получить знания о инвестициях. Оставить заявку на участие можно на сайте.

Если пассивный инвестор покупает актив и ожидает роста его стоимости, активный инвестор постоянно участвует в управлении, разбирается в финансах, следит за рынком. Он постоянно мониторит ситуацию, изучают финансовые отчеты компаний, анализируют экономические и рыночные тренды, чтобы найти наилучшие возможности для инвестиций. Активный инвестор должен быть готов к постоянному обучению и адаптации. Это может включать изучение новых финансовых инструментов, стратегий и технологий.

Активная стратегия предполагает также получение высокой прибыли, причем не только в рамках среднего дохода рынка, а намного выше. Именно риск дает потенциал для получения значительной прибыли.

Активное управление включает в себя паевые и биржевые фонды, портфели акций, облигаций.

Узнать подробнее о рискованных инвестициях можно в статье “Что такое венчурные инвестиции: особенности инвестирования, преимущества и недостатки”.

Активное и пассивное инвестирование: что лучше выбрать? Обратимся к статистике.

Исследование S&P Global показало, что за 20-летний период, закончившийся в 2022 году, только около 4,1 % профессионально управляемых портфелей в США постоянно превосходили бенчмарки. Соответственно, по статистике гораздо выгоднее инвестировать пассивно, ведь риски слишком велики.

Однако мы советуем сочетать эти два подхода, подобно диверсификации. Комбинация этих двух видов инвестиций может еще больше диверсифицировать портфель и помочь управлять общим риском.

Если вы готовы рисковать и нацелены на высокую прибыль, присмотритесь к венчурным инвестициям. MOST Ventures - частный венчурный фонд в Центральной Азии. Мы выбираем наиболее перспективные технологические стартапы, которые разрабатывают инновационные и востребованные продукты, и предоставляем финансирование для их быстрого выхода на глобальные рынки. Подавайте заявку на нашем сайте, чтобы присоединиться к фонду!

Укажите адрес Вашей электронной почты и мы будет отправлять уведомления о грядущих мероприятиях. Не волнуйтесь, спама не будет

Если вы хотите стать инвестором, пожалуйста, заполните следующую форму, и мы свяжемся с вами в ближайшее время