#Авторские колонкиИнвестиции — это процесс вложения денег с целью получения дохода в будущем. В мире финансов инвестиции стимулируют развитие экономики и способствуя созданию новых возможностей для роста. Независимо от формы — будь то вложение в акции на фондовом рынке, инвестирование в недвижимость или венчурные инвестиции в стартапы — вложения всегда связаны с определенным уровнем риска. Однако, при грамотном подходе и анализе рыночных условий, инвестиции могут стать самым эффективным способом достижения финансовых целей и реализации долгосрочных планов.

По данным Zakon.kz, За 2023 год объем покупки ценных бумаг физическими лицами на фондовом рынке увеличился в 2,6 раза с 97,3 млрд тенге до 255,9 млрд тенге. Количество сделок, совершенных физическими лицами, также выросло более чем в два раза и составило более 773 тыс.

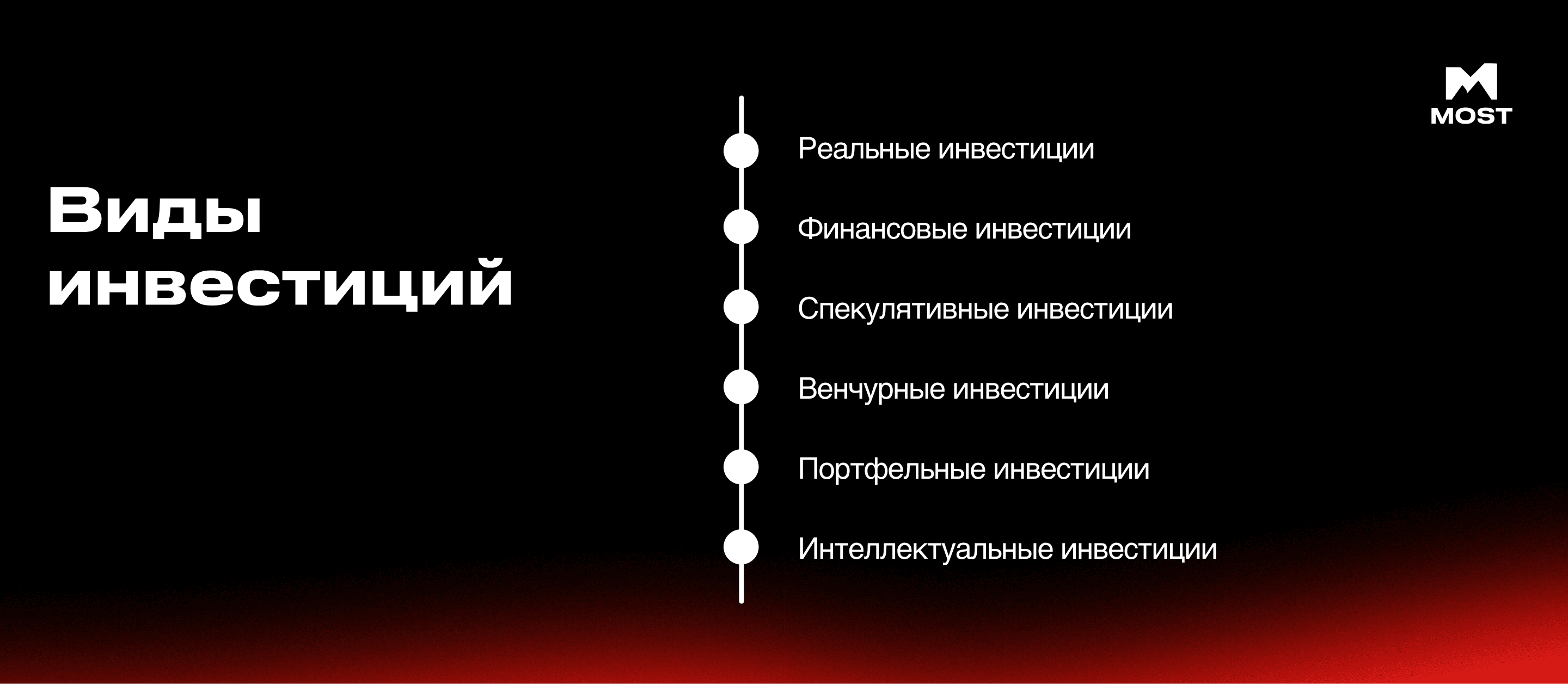

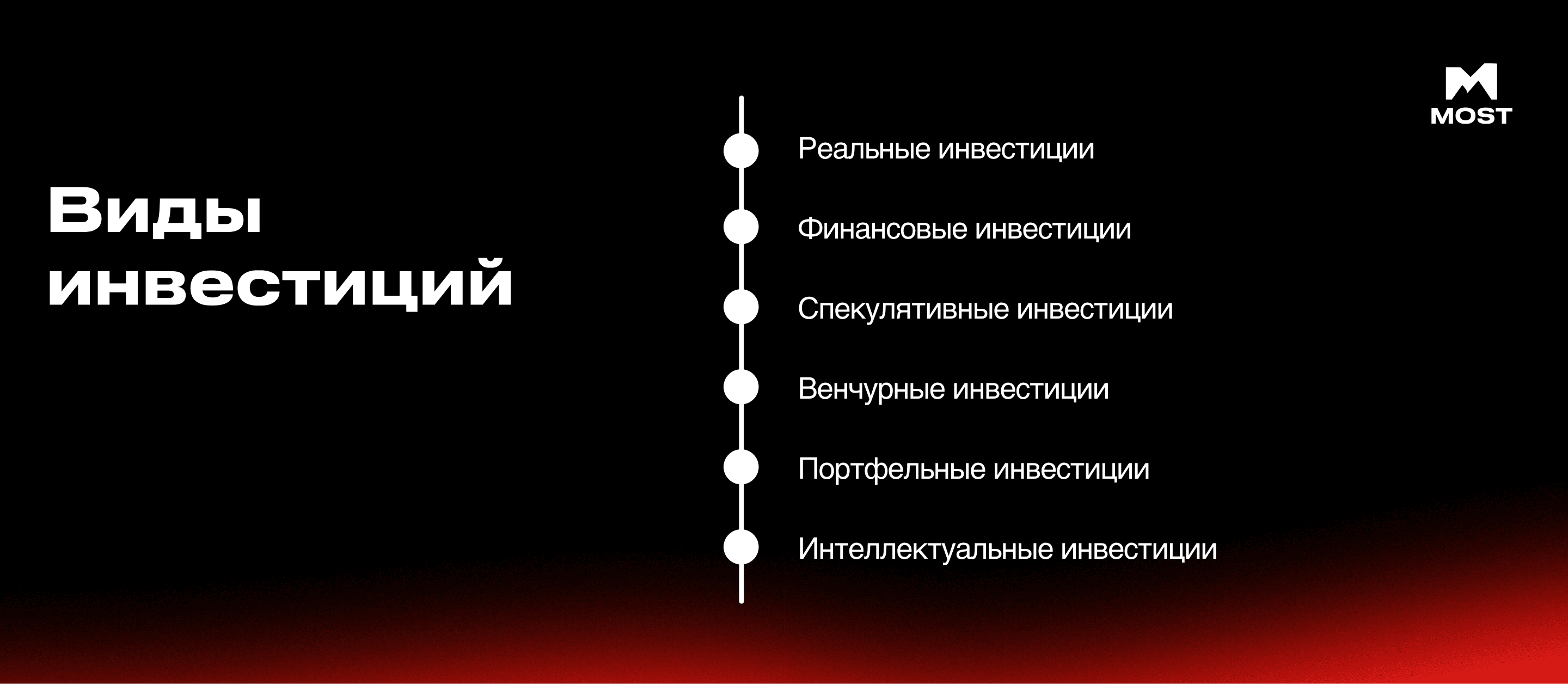

Виды инвестиций

По объектам инвестирования инвестиции бывают:

- Реальные инвестиции - приобретение реальных активов, таких как недвижимость, земля, оборудование или производственные мощности.

- Финансовые инвестиции - покупка финансовых активов. Акции, облигации, ценные бумаги успешных компаний имеют большую стоимость на рынке. Такие инвестиции предполагают получение дохода в виде дивидендов и процентов.

- Спекулятивные инвестиции - покупка и продажа активов с целью получения прибыли от колебаний их цен на рынке. Спекулятивные инвестиции обычно связаны с высоким уровнем риска, но могут приносить значительные доходы в случае успешной стратегии.

- Венчурные инвестиции - финансирование стартапов с высоким потенциалом роста. Венчурные инвесторы вкладывают средства в обмен на долю в компании и активно участвуют в ее развитии, обычно ожидая высокую прибыль при выходе на IPO или при продаже компании. В Центральной Азии действует венчурный фонд MOST Ventures, который оказывает финансовую и нефинансовую поддержку технологическим предпринимателям, проводит программы инкубации и акселерации для всего региона.

- Портфельные инвестиции - создание портфеля из различных активов с целью диверсификации рисков и оптимизации доходности. Опытный инвестор никогда не делает ставку лишь на один источник дохода, поэтому обдуманно собирает целый портфель активов.

- Интеллектуальные инвестиции - вложение денег в патенты, авторские права, технологии и бренды.

По срокам инвестирования:

- Краткосрочные - сроком до 1 года. Дают быстрый результат, но вместе с ним больше рисков, так как это спекулятивные инвестиции. Необходимо постоянно следить за ситуацией на рынке, чтобы выгодно перепродать активы. Куда можно вложить деньги краткосрочно: депозиты, облигации, фьючерсы, акции, ПИФ, валюта и криптовалюта.

- Среднесрочные - срок от 1 до 3 лет. Среднесрочные инвестиции предлагают перспективу на более высокий доход по сравнению с банковским депозитом, при этом они менее рискованны, чем долгосрочные инвестиции. Куда лучше инвестировать среднесрочно: облигации и акции, паи инвестиционных фондов.

- Долгосрочные - сроком не менее 3 лет. Это инвестиции в недвижимость, ОФЗ, акции, паи инвестиционных фондов. Долгосрочные инвестиции не лишены рисков. Рынок меняется, а вместе с ним стоимость активов, которые вы приобрели на долгий срок.

По степени риска:

- Пассивные инвестиции

При такой стратегии инвестор стремится минимизировать риск. При этом все равно ожидает стабильный, но часто невысокий доход. Такие инвестиции обычно связаны с долгосрочными планами, где акцент делается на сохранение капитала. Примерами пассивных инвестиций могут служить инвестиции в облигации государственных ценных бумаг или в фонды с низкими комиссиями. - Агрессивные инвестиции

Противоположная стратегия - рисковать ради перспективы получить более высокую прибыль. Такие инвестиции обычно связаны с краткосрочными планами или со спекулятивными инвестициями. Инвесторам, предпочитающим агрессивные инвестиции, отлично подходит венчур и стартапы.

Главные инструменты для инвестирования

Облигации

Дают инвесторам возможность заработать процентный доход от заемных средств. Инвесторы, покупающие облигации, фактически предоставляют заемные средства на определенный срок, в течение которого им выплачивается фиксированный или переменный процентный доход.Акции

Акции представляют собой доли в собственности компании. Когда инвестор покупает акцию, он фактически становится частичным владельцем этой компании.

Акции могут быть обычные и привилегированные. Обычные акционеры имеют право голоса в компании, в то время как привилегированные нет. Однако у последних гораздо большая доля в прибыли компании. Акции ETF

Exchange Traded Funds - биржевые фонды. Это уже собранные портфели разных акций, облигаций и других активов. Под инвестированием в ETF понимается покупка доли в таком биржевом фонде.

Куда инвестировать деньги

Инвестиции в акции

Вложение денег в акции схоже с облигациями. Компания-эмитент выпускает ценные бумаги, доступные для покупки. Купив акцию, инвестор становится обладателем доли в компании.

Почему люди инвестируют деньги в акции?

Компания оплачивает акционерам дивиденды - часть прибыли. Будут ли они оплачиваться, зависит от вида акций. Вложение денег в акции имеет свои риски, так как получение вами прибыли напрямую зависит от компании. Если нет прибыли у компании - ее нет и у вас. Вы можете заработать, перепродав акции и заработав за счет роста их стоимости. Риски такого метода - акция может не только не вырасти в цене, но и подешеветь. Если вы вложились в ценные бумаги, советуем следить за ситуацией на рынке и вовремя продавать акции. Инвестиции в облигации

Суть облигаций заключается в том, что они представляют собой долговые ценные бумаги, доступные для торговли на фондовой бирже.

Тот, кто выпустил облигации - эмитент. Он и должен выплачивать вам доход. Эмитентами могут быть корпорации или государство. Облигации могут выпускать АО и ТОО. Доходность, по сравнению с акциями, может быть ниже, но риски также уменьшаются.

Пассивный доход от облигаций начисляется вам купонами - процентными выплатами. Ставку купона вы узнаете заранее при покупке облигаций. Инвестиции в драгоценные металлы

Инвестиции в драгоценные металлы, такие как золото, серебро, платина и палладий, считаются одним из самых старых и надежных способов сохранения капитала.

Ценность драгметаллов растет в периоды нестабильности. Вложив деньги в золото, вы не рискуете остаться без выплат, как в случае с акциями или облигациями. Также металлы обладают высокой ликвидностью. Их можно продать на бирже без рисков. Однако и у этих инвестиций есть минусы: придется позаботиться о хранении и об отсутствии денежных потоков.Инвестиции в биржевые фонды

ETF предоставляют инвесторам возможность инвестировать в широкий спектр активов с низкими комиссиями, высокой ликвидностью и прозрачностью. Они обычно отражают производительность определенного индекса или сектора рынка и могут использоваться для диверсификации портфеля или стратегий торговли.Покупка валюты

Покупка доллара и евро, как средства сохранения средств от девальвации и дефолта. Купив валюту, можно попытаться извлечь выгоду из колебаний валютных курсов.

Однако, попытка получить прибыль от валютных курсов может привести к серьезным убыткам, поскольку прогнозирование курсов в период кризиса практически невозможно из-за нестабильности событий и паники на рынке.Инвестиции в производные финансовые инструменты

Акции и облигации считаются базовыми активами, в то время как производные - это контракты или соглашения, ценность которых определяется на основе стоимости базового актива. Производные финансовые инструменты могут быть использованы для различных целей, включая защиту от рисков, спекуляцию на изменениях цен, управление портфелем. К ним относятся фьючерсы, опционы, свопы и другие виды контрактов на специализированных рынках, таких как фьючерсные биржи и рынки опционов.

Доходность и риски инвестирования

Доходность - это потенциальная прибыль, которую инвестор может получить от своих инвестиций. Высокая доходность часто сопровождается высокими рисками, в то время как более консервативные инвестиции могут обеспечить стабильный, но более низкий доход. Инвестиции на фондовом рынке приносят в среднем 7−10% годовых, но цифра всегда отличается в зависимости от вида инвестиций и ситуации на рынке.

Когда речь заходит о мире инвестиций, слово "риск" становится неотъемлемой частью разговора. Инвесторы постоянно сталкиваются с потенциальными угрозами, которые могут повлиять на их инвестиционные портфели.

Чтобы научиться зарабатывать на инвестициях, нужно быть готовым ко всем рискам. Что может случиться?

- Колебание цен на акции. Они нестабильны, как и события в мире. Экономические кризисы, политические события и изменения в ставках процента будут влиять на цены и под это нужно подстраиваться.

- Эмитент не выплатит долг. Выплаты по облигациям и акциям - это пассивный доход, но он может прекратиться, если произойдет кредитный риск.

- Инфляция. В условиях высокой инфляции деньги теряют свою покупательную способность, что может уменьшить реальную стоимость инвестиций.

- Ликвидность. С некоторыми видами активов вы можете оказаться неспособны продать его по желаемой цене или в желаемый момент.

Как начать инвестировать

Шаг 1. Определить финансовые цели

Прежде чем приступить к инвестированию, важно четко определить свои финансовые цели. Вы хотите купить жилье? Отправляете детей учиться в другую страну? Вам нужно пенсионное обеспечение или просто увеличение капитала? Чем более конкретно определены цели, тем проще будет выбирать подходящие инвестиционные стратегии.

Шаг 2. Изучить основы инвестирования

Исследуйте различные виды инвестиций. Изучите, как работают акции, облигации, фонды, недвижимость. Читайте про опыт знакомых вам инвесторов, чтобы не повторять их ошибок. Чтение этой статьи - уже хорошее начало!

Шаг 3. Оценить уровень риска

Насколько вы готовы рисковать? От понимания зависит и вид инвестиций: краткосрочные или долгосрочные? Консервативные или венчурные?

Проанализируйте свою финансовую ситуацию и определите, насколько вы готовы потерпеть убытки в процессе инвестирования. Чем выше потенциальная доходность, тем выше риск потери средств.

Шаг 4. Определить бюджет для инвестирования

Определите конкретную сумму, которую хотите вложить. Учитывайте подушку безопасности, оставьте деньги на депозите. Объем денег, с которого можно начинать инвестировать, мы вам не назовем. Но это должна быть сумма, потеря которой не ударит по вашему бюджету.

Шаг 5. Открыть счет у надежного брокера или инвестиционной платформы

Проверьте у брокера наличие лицензии. Заключите с ним договор, откройте счет и пополните его. Скачайте приложение, и вы готовы покупать.

У вас также есть вариант вложиться в ПИФ - паевый инвестиционный фонд, с уже готовым набором ценных бумаг.

Шаг 6. Разработать стратегию инвестирования

Исходя из ваших финансовых целей, уровня риска и бюджета, разработайте стратегию инвестирования. Это может быть долгосрочное инвестирование в акции, краткосрочное вложение в облигации или диверсифицированный портфель из различных активов.

Шаг 7. Следить за своими инвестициями

Ваша стратегия инвестирования разработана, счет открыт, деньги вложены. Теперь самое время научиться следить за своими инвестициями, чтобы они приносили максимальный доход и минимум стресса. Что нужно делать:

- Мониторинг портфеля

- Анализ изменений на рынке

- Корректировать стратегию

- Консультироваться с профессионалами

Шаг 8. Обучаться и продолжать совершенствовать свои знания об инвестировании

Инвестирование - это непрерывный процесс. Инвестору недостаточно вложить деньги и забыть о них. Лучший вариант - вступить в сообщество инвесторов, где вы всегда сможете проконсультироваться и получить новые знания.

Эксклюзивное сообщество MOST Investor’s Club объединяет инвесторов и дает возможность финансировать в составе группы. Клуб проводит образовательные и нетворкинг сессии, чтобы помочь начинающим инвесторам получать знания о инвестициях из надежных источников.

Инвестиционный портфель

Инвестиционный портфель - это набор инвестиционных активов: акций, облигаций, недвижимости, денежных средств инвестора.

Портфель инвестиций зависит от стратегии, которую он выбрал. Консервативный портфель всегда низкорискованный, поэтому состоит преимущественно из акций и облигаций. Агрессивный портфель, наоборот, с высоким риском потери вложений, но с более высокой доходностью. Здесь преобладают венчурные инвестиции и акции роста. Однако инвестор может собрать и сбалансированный портфель.

Каких ошибок следует избегать

1. Поддаваться панике

Холодный разум - лучший друг инвестора. Паника заставляет человека принимать импульсивные и необдуманные решения. Чтобы понять, какие активы лучше покупать, оперируйте фактами, конкретными показателями и цифрами. Никуда не торопитесь. У вас уже есть стратегия инвестирования, следуйте заранее намеченному плану.

2. Не диверсифицировать капитал

Как говорится, “не клади все яйца в одну корзину”. Не разнообразив свой инвестиционный портфель, вы увеличиваете риск потери капитала. Диверсификация помогает сгладить потери от неудачных инвестиций и обеспечить более стабильный доход в долгосрочной перспективе. Грамотно инвестировать означает разнообразить свой портфель настолько, что даже если прогорел один стартап, у вас всегда остаются другие источники дохода из портфеля.

3. Гнаться за сверхприбылью

Вы можете быть заинтересованы высокими доходами с инвестиций, которые обещают некоторые инструменты. Однако не забывайте, к чему может привести вложение в рисковые или неизвестные активы - к убыткам. Лучше сосредоточиться на долгосрочных, устойчивых инвестиционных стратегиях, не забывая о краткосрочных спекуляциях.

Известные инвесторы

Бахт Ниязов

Основал фонд венчурных инвестиций Falconry Capital. Соучредитель венчурного фонда MOST Ventures и сооснователь клуба бизнес-ангелов UMAY Angels Club. Обладает более чем двадцатилетним опытом оперативного и стратегического управления на государственном и частном рынках ценных бумаг.

В прошлом году Бахт стал лид-инвестором сделки UMAY Angel’s Club на $640 тысяч. В его портфеле более 30 стартапов, среди которых MeiraGTx, Smart Satu, People.ai, Turing, Storedot, Trax, B9, Dolon, Educate Online.

Мурат Абдрахманов

Бизнес-ангел с более чем 30-летним опытом в бизнесе. Основатель АО "ASTEL" и член совета директоров Chocofamily.

Инвестирует в стартапы на стадиях Seed и выше, которые масштабируемы на глобальном рынке. Инвестировал более $12 миллионов в 41 стартап.

Чтобы стать одним из инвесторов, присоединяйтесь к эксклюзивному сообществу MOST Investors Club, где инвестиции становятся ключом к вашей финансовой свободе и профессиональному развитию. Оставляйте заявку на членство в клубе на сайте.