Благотворительный бал MOST Charity Ball пройдет 20 декабря

Благотворительный бал MOST Charity Ball пройдет 20 декабря

Диверсификация портфеля - это финансовая стратегия, которую используют для снижения риска. Чем разнообразнее активы в портфеле, в которые вы инвестируете, тем безопаснее ваш портфель.

Диверсификация означает разнообразие. Инвесторы применяют эту финансовую стратегию, чтобы общий доход не зависел слишком сильно от какого-либо отдельного инвестиционного актива. По мере роста стоимости некоторых активов, другие остаются стабильными или дешевеют. Со временем лидеры могут стать аутсайдерами, и наоборот. Иными словами, эти активы имеют слабую корреляцию между собой, и это является ключевым преимуществом диверсификации.

Благодаря диверсификации вы можете в значительной степени снизить свой риск и стать менее уязвимым к волатильности, что в конечном итоге поможет получить более высокий доход.

Предположим, вы вложились в акции и облигации. Если первые упадут в цене, вторые могут вырасти в цене. Они не зависят друг от друга. В данном случае диверсификация портфеля ценных бумаг помогла не потерять в доходе, ведь вы перестраховались, вложившись еще и в облигации. Однако не стоит забывать, что диверсификация не избавляет от риска совсем, она выступает лишь подушкой безопасности.

В диверсификации существует правило “Пяти процентов”. Оно касается распределения весов отдельных акций в портфеле. Согласно нему, доля отдельного актива не должна превышать 5%. Вы можете вносить коррективы в соответствии с вашим собственным уровнем риска.

Диверсификация вкладов по видам активов основана на разделении капитала между видами активов: акциями, облигациями, недвижимостью, сырьевыми товарами, производными финансовыми инструментами.

Более подробно про инвестиции в различные активы вы можете прочитать в статье “Что такое инвестиции и как правильно инвестировать: советы для новичков”

Распределение инвестиций между различными отраслями бизнеса. Это могут быть:

И не только. Кризис может произойти в любой отрасли бизнеса, а значит риск также можно снизить с помощью диверсификации активов.

Распределение средств между различными инструментами в пределах одной категории. Например, в контексте акций это может быть инвестирование в разные компании из одной отрасли или различные виды облигаций с различными кредитными рейтингами.

Диверсификация капитала по странам тесно связана со “Страновым риском” - риск инвестирования в конкретную страну. Учитывается политическая стабильность, экономическую ситуацию, правовую систему, уровень коррупции, геополитические факторы и многое другое. Например, страны с нестабильной политической обстановкой могут подвергаться риску политических конфликтов или изменений в законодательстве, что может негативно сказаться на инвестициях. Экономические кризисы, валютные колебания и изменения в национальной политике также могут повлиять на финансовые рынки и привести к убыткам для инвесторов.

Инвестирование в различные валюты с целью защиты от риска валютного обмена и извлечения выгоды из курсовых различий. Инвесторы покупают несколько валют. Успех данного способа зависит от ситуации на валютном рынке и от колебаний валюты.

Определить инвестиционные цели: хочется получать максимальную прибыль или на пару процентов по доходности обгонять инфляцию? Способ диверсификации должен определяться также исходя из отношения к инвестиционному риску.

Если хотите максимизировать прибыль, будьте готовы к риску, больше инвестируйте в активы с потенциалом быстрого роста, присмотритесь к венчурным инвестициям и уделите им место в портфеле.

Если же вы консервативный инвестор, не желаете рисковать, такие классические активы и инструменты, как облигации и недвижимость, должны занимать главное место в вашем портфеле. Это будет более безопасный портфель.

Всё зависит от изначальной цели и вашего стиля инвестирования. Вы рискуете или нет?

Для всех, кто хочет и умеет рисковать грамотно, есть отличный шанс вступить в эксклюзивное сообщество MOST Investor’s Club. Клуб объединяет инвесторов и дает возможность финансировать в составе группы, проводит образовательные и нетворкинг сессии, чтобы помочь начинающим инвесторам получать знания о инвестициях из надежных источников. Оставить заявку на участие можно на сайте.

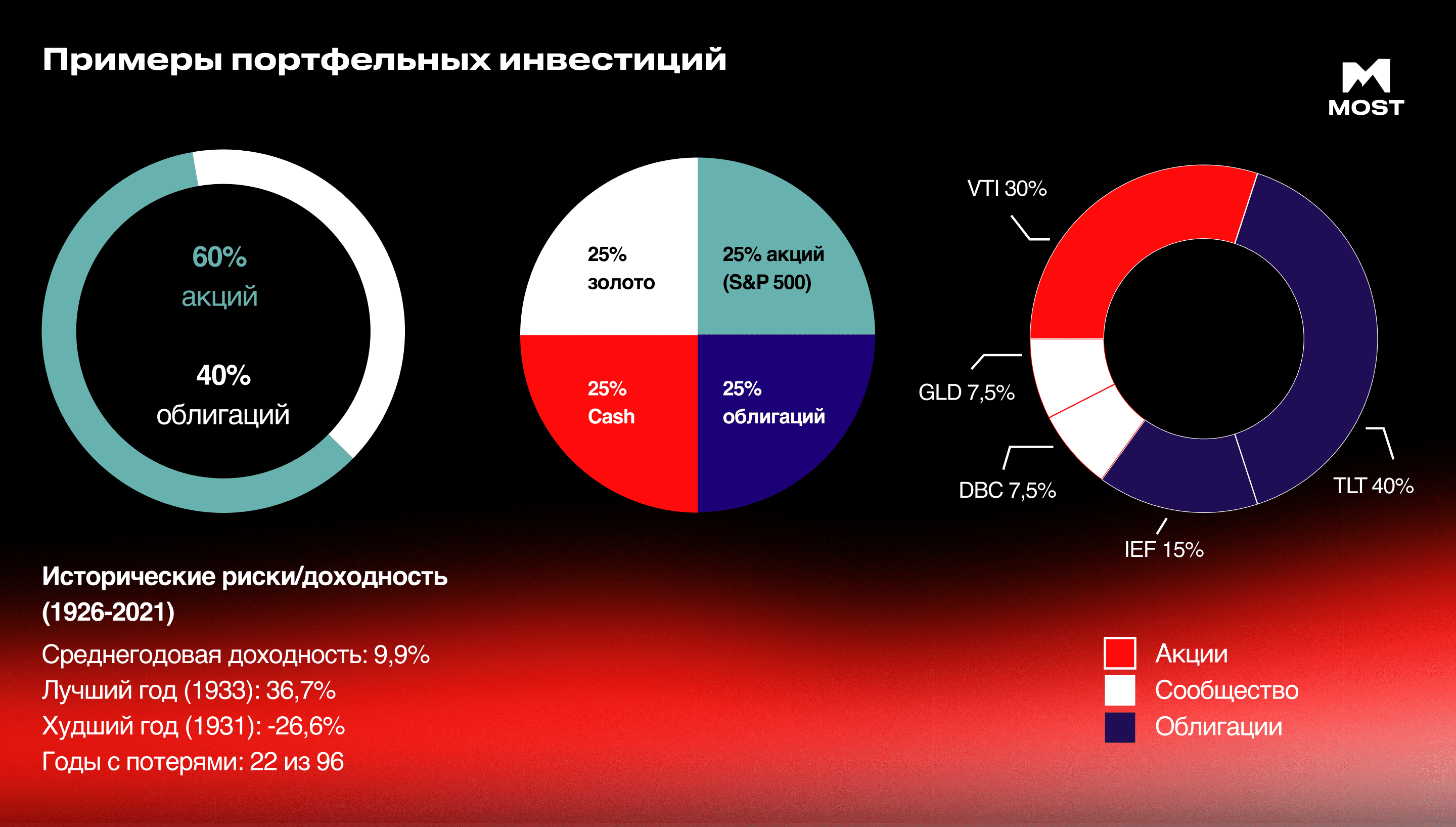

За многие годы сформировались конкретные правила и формулы оптимального инвестиционного портфеля.

Для достижения этой цели инвесторам следует стремиться к созданию определенного сочетания активов (в зависимости от уровня риска) в портфеле, включающего акции, облигации, наличные средства и другие классы активов.

Исходя из этих правил можно сказать, что одного единственного верного распределения активов в портфеле нет, это индивидуально.

Делаем вывод: как сформировать диверсифицированный портфель?

Управление портфелем - это непрекращающийся процесс. Инвестиционный портфель постоянно должен меняться и обновляться. Будьте в курсе ситуации в вашем портфеле. Если активы отклонились от целевых процентов, пришло время для их ребалансировки.

Ребалансировка - покупка и продажа активов для восстановления портфеля до его первоначально запланированного вида. По мере изменения стоимости инвестиций, составляющих портфель, портфель может отклоняться от выбранного вами распределения активов, именно поэтому следует делать ребалансировку.

Когда следует делать ребалансировку?

Вы можете перебалансировать портфель один раз в квартал, раз в полгода или раз в год. Это также индивидуально.

Или же вы можете основываться на “tolerance thresholds” - порогах толерантности. Например, вы можете перебалансировать активы, когда их распределение отклоняется от запланированного на 10%.

MOST Ventures - частный венчурный фонд в Центральной Азии. Мы отбираем лучшие технологические стартапы, создающие прорывные и нужные рынку продукты, и финансируем их для быстрого масштабирования на глобальные рынки. Заполняй заявку на сайте, чтобы стать частью фонда!

Укажите адрес Вашей электронной почты и мы будет отправлять уведомления о грядущих мероприятиях. Не волнуйтесь, спама не будет

Если вы хотите стать инвестором, пожалуйста, заполните следующую форму, и мы свяжемся с вами в ближайшее время