Благотворительный бал MOST Charity Ball пройдет 20 декабря

Благотворительный бал MOST Charity Ball пройдет 20 декабря

Венчурные инвестиции – высокорискованные вложения денег в стартапы. Венчур (с англ. venture - риск) выделяется своей фокусировкой на молодые и перспективные проекты с инновационными идеями.

Венчурные инвестиции направлены на поддержку компаний, что растут за короткий период времени. Инвесторы ищут проекты с высокой перспективой, способные революционизировать отрасль или создать что-то новое на рынке. Если стартап “выстрелит”.

Особенность финансирования венчурных проектов в том, что это неликвидно. Продажа акций требует активного поиска покупателя, не всегда возможен мгновенный выход или быстрая продажа активов. Это тот риск, который нужно учитывать.

Венчурные инвесторы не только вкладывают деньги в компанию, но часто активно участвуют в ее управлении совместно с менеджментом. Это могут быть советы по стратегии, предоставление своих контактов и опыта. Помощь команде всегда в интересах инвестора, ведь от этого зависит окупаемость его вложений в стартап.

Инновационные и высокорискованные проекты имеют большой потенциал

к масштабированию. Они способны создать уникальный продукт, что захватит мировой рынок. Однако до этого этапа доходят не все. Лишь уже развившиеся стартапы, с выстроенными бизнес-процессами, командой и готовым продуктом.

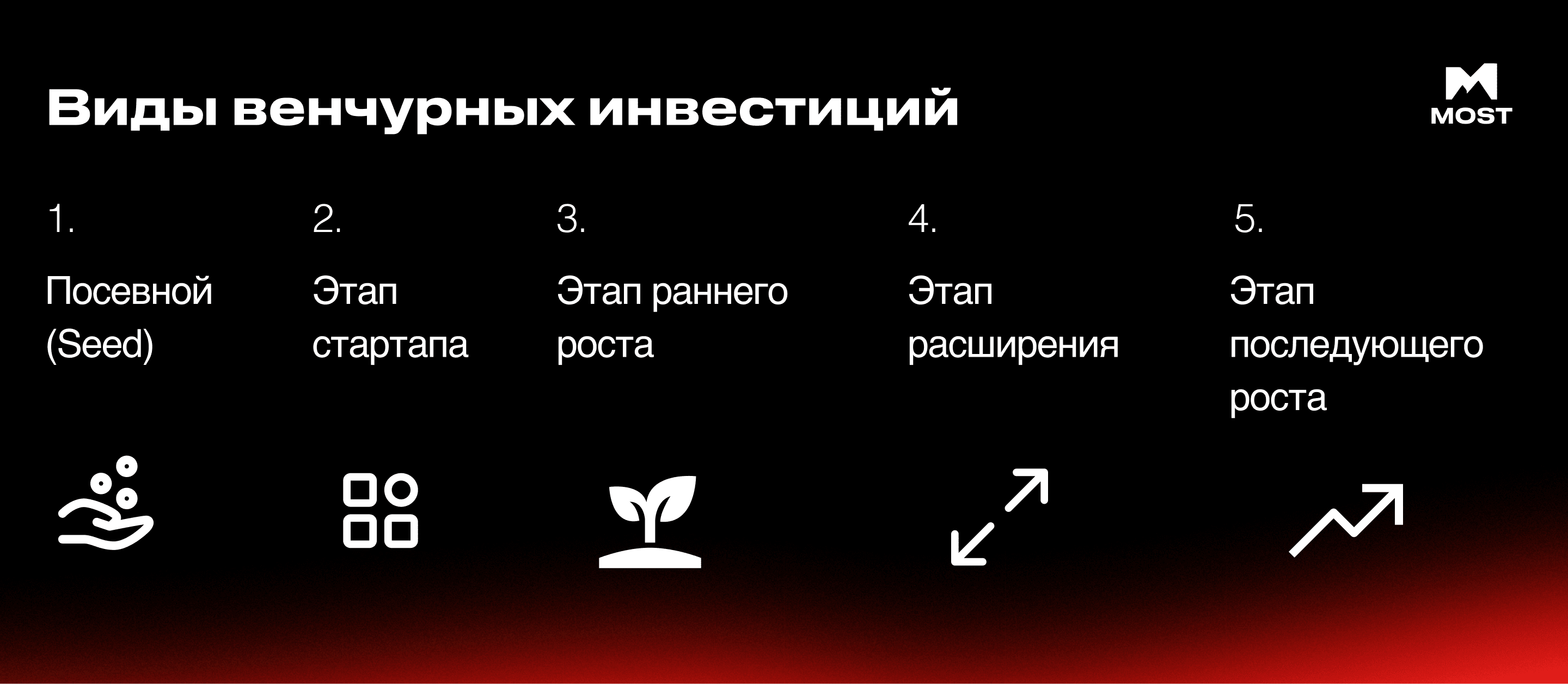

Посевной (Seed)

Более рискованными вложениями в стартап по праву считаются инвестиции на посевной стадии. Это этап, на котором в сотрудничестве с разработчиками совершенствуется минимально жизнеспособная версия продукта (MVP). Продукт пока не готов полностью, поэтому инвестор финансирует во многом потенциал проекта. По данным исследования венчурного фонда “MOST” за последние 5 лет в Казахстане 80% венчурных сделок пришлось именно на стадии Pre-seed и Seed, что говорит о желании инвесторов рисковать.

Этап стартапа

На этапе тестирования продукта активно привлекаются клиенты, и пилотная версия становится индикатором дальнейшего пути развития проекта. Частное инвестирование на этой стадии уже не достигает таких цифр, как на Seed. Тем не менее деньги продолжают привлекаться, а инвесторы оценивают прогресс стартапа и его способность привлечь пользователей.

Этап раннего роста

Стартап показывает свою привлекательность для клиентов и имеет базовый уровень доходов. Инвесторы могут внести крупные суммы средств, чтобы помочь в дальнейшем масштабировании и увеличении доли на рынке.

Этап расширения

На стадии расширения деньги от частных инвесторов идут на масштабирование проекта и маркетинг, так как подготовительные этапы давно завершены.

Этап последующего роста

Компания, дошедшая до такого этапа, уже считается крупным игроком рынка, у нее налажены все системы, она уже масштабируется географически. Инвестиции направляются на расширение бизнеса, выход на новые рынки, развитие новых продуктов или услуг, выход на IPO.

Частные

Осуществляются частными инвесторами или частными инвестиционными фондами, которые вкладывают свои собственные средства в бизнес. Один из таких частных фондов в Казахстане - MOST Ventures.

Государственные

Государственные венчурные инвестиции представляют собой финансирование, предоставляемое государственными органами или специальными инвестиционными фондами для поддержки инновационных проектов и стимулирования экономического развития.

Корпоративные

Вложение капитала в стартапы от лица корпораций. Крупным холдингам выгодно инвестировать в технологические компании, которые могут быть стратегически важными для их бизнеса.

Венчурные инвестиции обычно характеризуются долгосрочным циклом возврата капитала. Речь идет о сроке минимум 3-4 года. Инвесторы должны быть готовы тому, что потребуется еще больше времени.

Успех стартапов и молодых компаний, в которые инвестируют средства, всегда неопределен. Согласно статистике GilPress, неудачные стартапы составляют 90%. Всего 10% не проваливаются в первый год после запуска. По этой причине портфель венчурного инвестора обширен, он никогда не ставит лишь на один стартап - слишком велик риск.

Как было сказано выше, инвестор вкладывает средства с пониманием вероятности неудачи проекта. Потому что именно от успеха стартапа зависит, приумножит ли он то, что вложил. На начальной стадии развития стартапы не генерируют прибыль, и если она всё-таки будет, то доходность будет варьироваться.

Для начала нужно определиться, в какой сфере вы хотите инвестировать. Это могут быть FinTech, EdTech, Healthcare, AI или Industry 4.0. После того, как вы выбрали сектор, проведите ресерч. Используйте различные источники, такие как инкубаторы, акселераторы, венчурные фонды, конференции, социальные сети и онлайн-платформы, чтобы найти подходящие стартапы. Личные связи тоже могут помочь.

В своем исследовании уделите внимание рынку: Что сейчас в тренде? Что уже не актуально? Какой стартап имеет наибольший потенциал? Какие инвестиции вы можете позволить себе сейчас? И тогда вы определите, в какой из проектов выгоднее вкладывать капитал.

Проанализируйте продукт, его ценность, бизнес-модель, финансовый план, команду и самого фаундера стартапа. Чтобы оценить проект и его стоимость, для начала вы должны сами понимать, во что вкладываете деньги. Понятна ли ценность продукта? Решает ли он проблему? Способна ли команда сделать стартап успешным? Доверяете ли вы фаундеру? Работает ли бизнес-модель и финансовый план? Проверьте показатели и прогнозы. Подумайте 10 раз, прежде чем инвестировать.

Перед тем, как заключить венчурную сделку, инвесторы проводят due diligence - полную проверку компании или стартапа. Вы можете провести ее самостоятельно, или нанять специалистов. Это обязательный этап, который поможет свести риски к минимуму. В due diligence входят:

- правовая проверкаПосле заключения сделки инвестор активно участвует в управлении стартапом, предоставляя не только финансовую поддержку, но и стратегический совет и помощь в развитии бизнеса. Рост стартапа всегда в интересах инвестора, поэтому этим не стоит пренебрегать.

Стартап растет. В самом удачном случае он должен окупить вложенный в него капитал. В последствии его поглотит большая корпорация, либо он разместит свои акции на IPO. Задача венчурного инвестора - выйти из инвестиций и вернуть гораздо больше изначально вложенного. Он может продать акции компании на IPO или SPO, увеличив капитал. Либо продать долю стратегическому инвестору.

По исследованию NBER, средняя доходность от инвестиций в компании, которые вышли на IPO составляет почти 700 процентов. Однако 35 процентов компаний достигают доходов ниже 35 процентов, и 15 процентов компаний приносят отрицательные доходы.

Особенность высокорискованных инвестиций - если стартап “выстреливает”, вложения окупятся многократно. Facebook получил в 2006 году от Microsoft $0,9 млрд, которые через год превратились в $15 млрд, только увидеть в молодом стартапе следующий Facebook.

Может это вы? Оставляйте заявку на сайте, чтобы стать портфельным стартапом MOST Ventures - частного венчурного фонда Центральной Азии. Масштабируй свой стартап вместе с нами!

Несмотря на инновационность и перспективность идеи, рынок может не готов принять новое решение из-за различных факторов, таких как изменение потребительских предпочтений или элементарного непонимания предназначения продукта.

Если стартап находится в красном океане, велик риск конкуренции со стороны других игроков на рынке, что может затруднить рост и развитие. Из этой борьбы стартап может выйти победителем и стать сильнее, чем был. Или потерять преимущество и свои позиции на рынке.

Перспективные стартапы часто нуждаются в дополнительных раундах финансирования, чтобы поддерживать свой рост и развитие. Если инвестор один из первых, кто поверил в проект, это совершенно не означает, что его средств будет достаточно. Новых инвестиций может и не быть из-за изменения инвестиционного климата, экономических условий или неудовлетворительных результатов стартапа.

Успешная команда = успешный стартап. Инвестор уже на этапе проверки оценивает, способна ли команда справиться с трудностями. Пойти не так может всё: недостаточная экспертиза, плохой менеджмент, финансовые проблемы, личные конфликты. Это также относится и к фаундерам.

Далеко не каждый человек со свободным капиталом сможет стать успешным венчурным инвестором. Если вы думаете, как стать инвестором в акции стартапов, убедитесь, что вы:

Мы разобрали особенности венчурного инвестирования, возможные риски и доходность. Но нельзя забывать о том, что грамотный венчурный инвестор никогда не инвестирует лишь в один стартап. Собирается инвестиционный портфель с десятками проектов. При этом инвестор понимает, что 90% из них не принесут ему нужных результатов и закроются. Зато оставшиеся 10% покроют все расходы.

Чтобы заработать на этих 10%, советуем следить за рыночными тенденциями. В последние годы в тренде Искусственный Интеллект, блокчейн и интернет вещей, они продолжают привлекать значительные венчурные инвестиции. Всегда будут актуальны проекты в сфере Impact Investing, связанные с экологией, медициной и целями устойчивого развития.

Эксклюзивное сообщество MOST Investor’s Club предоставляет инвесторам возможность объединиться и инвестировать в составе группы. Клуб проводит образовательные и нетворкинг сессии, чтобы помочь начинающим инвесторам получать знания о венчурных инвестициях из надежных источников. Если вы венчурный инвестор, ждем вас в клубе!

Подведем итоги. Плюсы и минусы венчурного инвестирования:

Как мы разбирали выше, рынок может быть не готов к инновациям и к предлагаемому продукту. Если продукт не решает конкретные боли, спроса не будет. Проблема может скрываться в маркетинге - потребитель не слышал и не знает о продукте из-за недостаточно качественного продвижения. Всё это результат изначально неправильной оценки рынка.

Для перспективных стартапов постоянное финансирование - это ключевой фактор для успешного развития. Изменчивость инвестиционного климата, экономические факторы или даже неудовлетворительные результаты стартапа могут препятствовать привлечению нового финансирования, что может оказаться серьезным вызовом для его дальнейшего роста. Нет денег - нет роста.

Всевозможные управленческие кризисы: конфликты в команде, отсутствие структурированных процессов, недостаточная мотивация.

Когда речь идет о стартапах, основанных на новых технологиях, любой сбой и ошибка ведет к задержкам. Проблемы с технической реализацией продукта или услуги приводят к увеличению затрат и неудовлетворенности клиентов.

Недостаточное различие продукта или услуги, сильное давление на цены со стороны конкурентов и ограниченный доступ к ресурсам ставят под угрозу выживание этого стартапа на рынке. Особенно если маркетинговая стратегия недостаточно эффективна.

MOST Ventures - частный венчурный фонд в Центральной Азии. Мы отбираем лучшие технологические стартапы, создающие прорывные и нужные рынку продукты, и финансируем их для быстрого масштабирования на глобальные рынки.

Оставляйте заявку на сайте, чтобы стать портфельным стартапом MOST Ventures и масштабировать свой стартап!

Укажите адрес Вашей электронной почты и мы будет отправлять уведомления о грядущих мероприятиях. Не волнуйтесь, спама не будет

Если вы хотите стать инвестором, пожалуйста, заполните следующую форму, и мы свяжемся с вами в ближайшее время